爱尔眼科在2017年9月最后一次修订定增方案

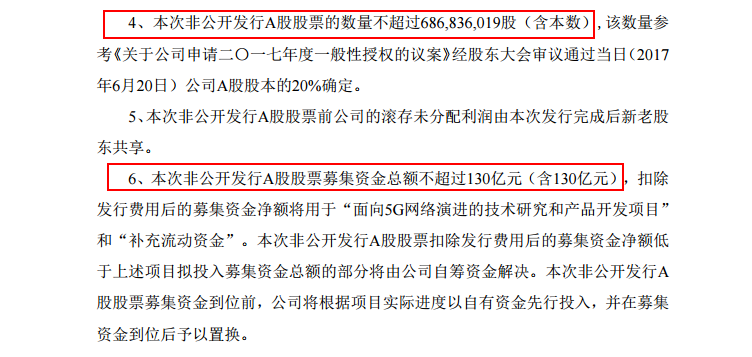

1月31日晚,最近10年未曾实施股权再融资的中兴通讯抛出了百亿级的定增预案:拟向不超过10名特定投资者非公开发行不超过6.87亿股,募集资金总额不超过130亿元,用于面向5G网络演进的技术研究和产品开发项目以及补充流动资金。其中,面向5G网络演进的技术研究和产品开发项目总投资428.78亿元,拟使用募集资金91亿元。

让人大跌眼镜的事情发生了:此方案一出, 第二个交易日中兴通讯AH股齐跌,A股跌停,报收28.01元,H股下跌6.84%,报收26.55港元。据此计算,中兴通讯A股市值一日蒸发130.4亿元。

说好的130亿定增,结果市值先蒸发了130亿,可谓是出师未捷身先死了。

投资者用脚投票,"19块"的迷之尴尬

针对本次定增方案,不少投资者的分歧在于,非公开发行不超过6.87亿股,募资不超过130亿元,不少投资者由此计算此次中兴通讯定增价约为18.92元(约19块),而该公司1月31日收盘价为31.2元,折价幅度高达39.36%,甚至有投资者因此质疑“中兴通讯这么大幅折价定增发行,是公司向特定对象输送利益”。

不得不说,什么样的黑天鹅都能在A股发生,三年级小学算术题,异想天开用130亿除以6.87亿股,能用这种算法来估算发行价也确实感人。

实际上只要是母语是中文的,都能看得明白,6.87亿股和130亿属于两个指标的上限,18.92只是一个理论上的低值。

以今年1月8日刚刚完成定增方案的爱尔眼科为例:

爱尔眼科在2017年9月最后一次修订的定增方案中提到,非公开发行股票计划发行不超过1.5亿股,募集资金总额不超过17.6亿。

而通过证监会审核以后,最终执行方案则是发行了0.62亿股,发行股票数量还不到方案预定的1.5亿股上限的一半,最终的发行价格为27.6元/股,相当于发行日前二十个交易日均价的98.85%,也高于最低价(发行日前一个交易日的90%)25.13元/股。

募集资金17.2亿元与之前的方案中的17.6亿相当。

通过定增来募集资金,本身就要摊薄原有股东的收益,那么在募集资金不变的情况下,股东们当然希望用更少的筹码去换。

反过来看中兴通讯也是一样,19块这个事儿概率很低。从中兴通讯2月2日发布的消息来看,公开发行价不低于30元是个大概率事件。